Die Zeit der gigantischen, aufgeblasenen Steuervorteile bei Immobilien ist – Gott sei Dank – vorbei. Dennoch sind Wohnungen und Häuser auf vielerlei Art von Steuern und Abgaben betroffen. Damit gibt es jedoch auch Möglichkeiten, das Finanzamt an Ausgaben und Investitionen zu beteiligen!

Wir zitieren in diesem und im nächsten Blogbeitrag aus einer exzellenten Übersicht aus Der Steuerzahler 05/16.

In einem sind sich alle einig: Wohnungen sind in vielen Städten ein knappes Gut. In Großstädten konkurrieren Studenten, junge Familien und Rentner um verkehrsgünstigen und bezahlbaren Wohnraum. Hinzu kommt der Bedarf an Wohnungen für Flüchtlinge. Die Sozialpolitiker schlagen Alarm, mancherorts ist nicht mehr von Wohnungsmangel, sondern schon von Wohnungsnot die Rede.

Lösungen müssen her. Nur welche?

Bundesjustizminister Heiko Maas (SPD) will die deutschen Mieter entlasten. Sein Ministerium hat aktuell einen Gesetzentwurf zur Reform des Mietrechts ausgearbeitet: Die Umlage von Modernisierungskosten würde danach schwieriger werden. Bereits vor einem Jahr wurden die Mietpreisbremse und das Bestellerprinzip für Makler zu Lasten der Vermieter eingeführt. Amtskollege Wolfgang Schäuble (CDU) – Chef des Finanzressorts – denkt in eine andere Richtung, statt beschränken, will er fördern. Eine steuerliche Sonderabschreibung soll Investoren zum Wohnungsneubau ermutigen.

Doch der Reihe nach. Wie steht es um Steuern, Recht und Wohnungsmarkt? Eine Bestandsaufnahme:

Grundsteuer und Grunderwerbsteuer

Diese beiden Steuerarten werden oft durcheinander gebracht, sind jedoch völlig verschieden:

Die Grundsteuer ist eine laufende Abgabe, die jedes Jahr immer wieder für den Besitz einer Immobilie fällig wird. Sie ist auf den Mieter umlegbar.

Die Grunderwerbsteuer dagegen ist eine einmalige Steuer, die der Käufer bei Erwerb der Immobilie bezahlen muss.

Grundsteuer

Im Jahr 2014 zahlte jeder Bürger durchschnittlich 150 Euro Grundsteuer, das brachte Einnahmen von rund 12 Mrd. Euro für die Gemeinden. Tendenz steigend, denn der durchschnittliche Hebesatz der Grundsteuer (ein Faktor, der die Steuerhöhe bestimmt) nahm gegenüber 2013 bundesweit um 5 Prozentpunkte zu. Betroffen von der Grundsteuer sind nicht nur Eigentümer, sondern auch Mieter. Über die Nebenkostenabrechnung kann die Grundsteuer umgelegt werden. Jede Erhöhung des Hebesatzes macht das Wohnen damit teurer.

Billiger wird es wohl auch zukünftig nicht werden. Die Finanzministerkonferenz hatte sich im Juni 2015 – mit Ausnahme von Bayern – auf eine Reform der Grundsteuer verständigt. Nach dem sog. Gesamtmodell soll der Wert für Grund und Boden anhand der Bodenrichtwerte berechnet werden.

Für aufstehende Gebäude wird es dann komplex, die Gebäudebewertung erfolgt wertorientiert unter Berücksichtigung des Baujahres. In vielen Gegenden wird mit deutlich höheren Grundstückswerten gerechnet. Zwar wollen die Länder mit einer länderspezifischen Öffnungsklausel gegenhalten und dadurch höhere Grundsteuern vermeiden, ob dies gelingt, ist momentan offen. Fest steht hingegen: Rund 35 Millionen Grundstücke müssten nach der Gesetzesänderung neu bewertet werden.

Kürzlich war zu lesen, dass sich der Berliner Bau-Senator Andreas Geisel durchaus die Einführung einer Grundsteuer für leerstehende Immobilien vorstellen könnte: Nicht bebaute Grundstücke könnten so höher besteuert werden als bebaute. Doch die Einführung der Steuer ist aufwendig, weil der Bundesrat dem Vorhaben zustimmen müsste. Stattdessen haben die Gemeinden längst andere Mittel für sich entdeckt. In einigen Städten wird bereits heute bei Leerstand eine sog. Zweckentfremdung angenommen, die mit einem Bußgeld bis 50.000 Euro geahndet werden kann. Betroffen sind beispielsweise Eigentümer in München, Köln oder Stuttgart.

Grunderwerbsteuer

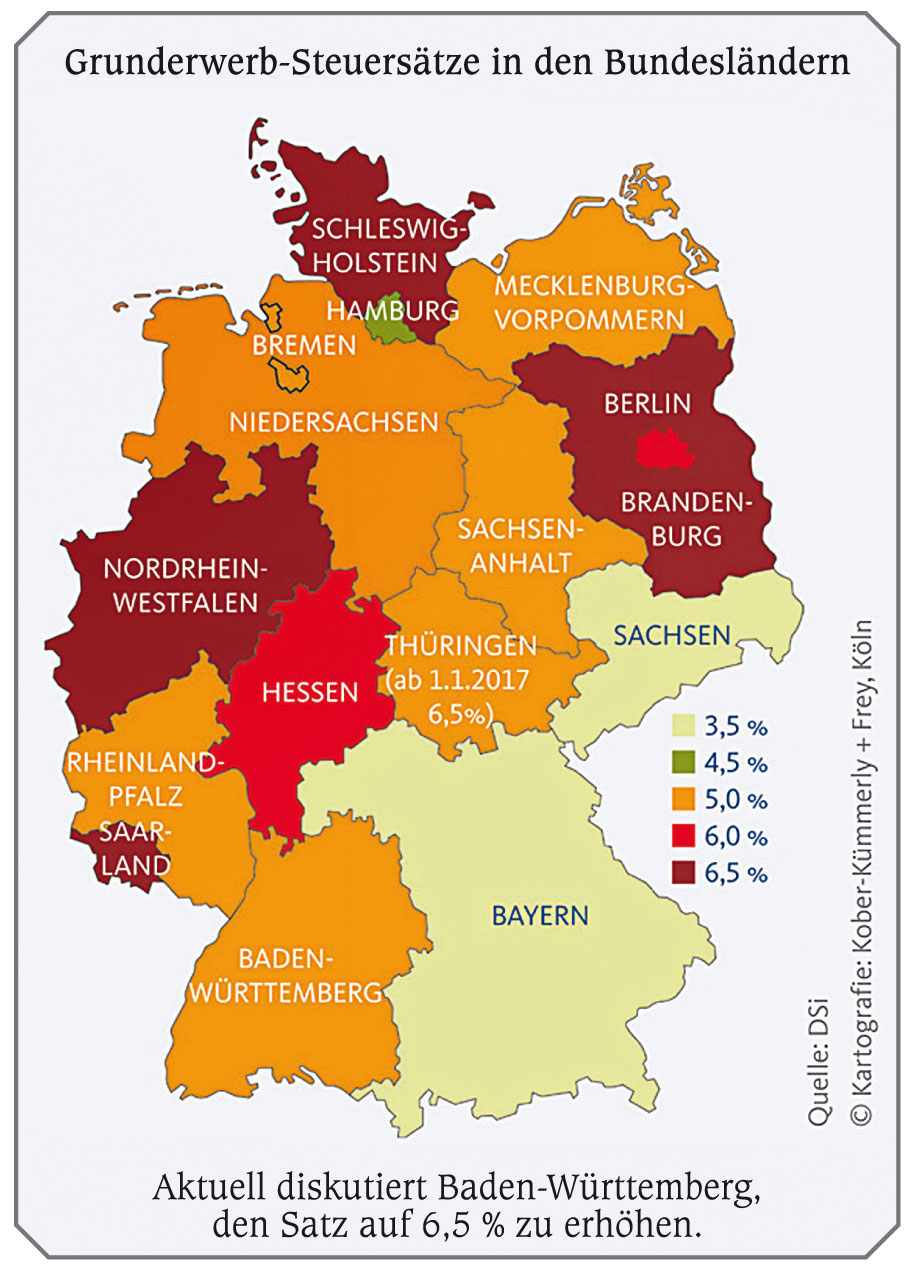

Was für die Gemeinden die Grundsteuer ist, ist für die Bundesländer die Grunderwerbsteuer. Sie fällt an, wenn ein Kaufvertrag über ein Haus, ein Grundstück oder eine Wohnung abgeschlossen wird. Bis 2006 lag der Steuersatz noch bei 3,5 Prozent. Seitdem liefern sich die Bundesländer ein Kopf-an-Kopf-Rennen und jagen nach höheren Steuersätzen, denn sie fallen in ihren Zuständigkeitsbereich. In einigen Ländern liegt der Steuersatz bereits bei 6,5 Prozent. Die Grunderwerbsteuer wird damit zum echten Kostenfaktor, wenn ein Haus oder Grundstück angeschafft wird.

Während die Länder den Wohnungsbau über hohe Grunderwerbsteuersätze bremsen, legt der Bund Förderprogramme auf: Für den Zeitraum von 2016 bis 2019 hat die Bundesregierung beispielsweise die Mittel für den sozialen Wohnungsbau auf eine Milliarde Euro jährlich verdoppelt. Das Förder-Durcheinander hilft den Bauherren kaum weiter.

stand eine sog. Zweckentfremdung angenommen, die mit einem Bußgeld bis 50.000 Euro geahndet werden kann. Betroffen sind beispielsweise Eigentümer in München, Köln oder Stuttgart.

Handwerksleistungen

Eine der wenigen verbliebenen Steuerförderungen für Mieter und Eigentümer ist der Bonus für Handwerkerleistungen und haushaltsnahe Dienstleistungen.

Danach können die Kosten für Handwerker, Haushaltshilfe oder Minijobber steuerlich abgesetzt werden. Seit dem Jahr 2006 erfreut sich der Steuerbonus steigender Beliebtheit, wie eine Studie aus dem Jahr 2013 zeigt. Danach nahmen im Jahr 2008 knapp 6 Mio. Steuer-zahler die Förderung in Anspruch. Rund 2/3 erhielten einen Betrag bis 1oo Euro, so die Studie. Umso mehr überrascht die Forderung der Bundesländer:

Ginge es nach ihren Plänen, wären Rechnungen bis 300 Euro künftig nicht mehr absetzbar, also gerade die Rechnungen, die die meisten Steuerzahler absetzen.

Durchgesetzt hat sich dieser Vorschlag bisher nicht. Die Finanzverwaltung versucht, den Steuerbonus allerdings auf ihre Art zu begrenzen: Dienstleistungen direkt vor dem Gartenzaun, das mochten die Finanzämter lange nicht akzeptieren.

Erst nachdem die Gerichte dies anders beurteilt haben, können der Winterdienst oder Kosten für das Legen des Hauswasseranschlusses angesetzt werden. Die Kosten für den Schornsteinfeger sind seit November 2015 ebenfalls wieder vollständig abziehbar. Dies entschied der Bundesfinanzhof, nachdem die Finanzverwaltung den Steuerbonus für Überprüfungsarbeiten nicht mehr zuließ.

Mal abgesehen von den Streitigkeiten im Detail, bereitet vielen Steuerzahlern die Aufteilung der Ausgaben Probleme: Für haushaltsnahe Dienstleistungen können 20 Prozent der Aufwendungen, maximal 4.000 Euro pro Jahr, steuerlich berücksichtigt werden.

Bei Handwerkerleistungen gibt es einen Steuerbonus i.H.v. 20 Prozent, maximal 1.200 Euro. Ein einheitlicher Betrag wäre für die meisten Bürger besser zu handhaben.

Teil 2 folgt im nächsten Blogbeitrag.

Zum kleinen Immobilien-Seminar