Erben – längst kein Thema mehr nur für die Super-Reichen. Millionen Deutsche konnten oder können sich in Zukunft Studien zufolge über eine beträchtliche Erbschaft freuen. Begünstigte sind vor allem die Kinder, aber auch hinterbliebene Ehepartner, Geschwister oder weitere Verwandte. Im Schnitt werden mit jeder Testamentseröffnung mehr als 300.000 Euro weitergereicht.

Vermögen schützen

Davon könnten sich die Deutschen Milliarden Euro sparen, wenn sie ihren Nachlass rechtzeitig planen würden. Das Stichwort: Erbschaftsvorsorge. Jeder, der später etwas vererben möchte, sollte sich frühzeitig mit Themen wie Schenkung und Nachlassplanung beschäftigen. Experten raten: Wer rechtzeitig plant, sorgt dafür, dass der Nachlass auch optimal bei den potenziellen Erben ankommt. Bei vielen Erbschaften kassiert der Staat mit.

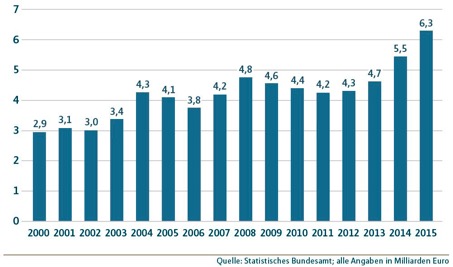

Einnahmen aus der Erbschaftssteuer

Immobilien immer wichtiger

Besonders Immobilien kommt bei Erbschaften eine wachsende

Bedeutung zu. So wird der Anteil von Nachlässen aus Beton von einem knappen Drittel auf mehr als 50 Prozent steigen. Häufig werden dabei Geschwister das Erbe gemeinsam antreten; was nicht selten Konfliktpotenzial birgt. Hier ist eine rechtzeitige Erbschaftsvorsorge wichtig. Weitere Fallstricke: Mitunter können Erben durch größere Nachlässe in finanzielle Schwierigkeiten geraten, wenn unerwartet Erbschaftsteuer anfällt – und eventuell Pflichtteilansprüche an weitere Begünstigte fällig werden. Worauf ist grundsätzlich zu achten?

Schenken statt erben

Mit frühzeitigen Schenkungen lässt sich solchen Problemen häufig vorbeugen. Verschenkt beispielsweise der eine Ehepartner eine selbstgenutzte Eigentumswohnung oder Haus an den anderen, ist dies zu Lebzeiten immer steuerfrei. Nach dem Tod eines Ehepartners ändert sich das: Dann müssen Erbende mindestens zehn Jahre dort wohnen bleiben, damit es nicht zum steuerpflichtigen Erbe wird. Verkauf, Vermietung oder Verpachtung sind in dieser Zeitspanne nicht mehr möglich, ohne Steuern zu zahlen – wenn die steuerlichen Freibeträge überschritten sind.

Ähnlich sind die Spielregeln für die Folgegeneration: Erben Kinder eine Immobilie ihrer Eltern und bewohnen diese mindestens zehn Jahre lang selbst, geht das Finanzamt leer aus. Vorteil dieser Regelung: Die hohen steuerlichen Freibeträge für nahe Angehörige werden bei einer selbst genutzten Immobilie nicht angetastet. Einzige Einschränkung: Die Wohnfläche darf 200 Quadratmeter nicht überschreiten. Für jeden Quadratmeter mehr werden Steuern fällig, falls kein Freibetrag zur Verfügung steht. Kinder können neben der Immobilie auch noch Barvermögen von bis zu 400.000 Euro steuerfrei erben, beispielsweise in Form eines Wertpapierdepots.

Dieser Artikel soll nur als Überblick und Ideengeber dienen und stellt keine steuerliche Beratung dar. Persönliche Gestaltungen im Einzelnen sollten Sie immer mit Ihrem Steuerberater besprechen und planen. Dieser Artikel entstammt aus der Online-Plattform der MLP zum Thema Nachlassplanung.