Das Handelsblatt hat sich Anfang April intensiv mit dieser Frage auseinandergesetzt – in Bezug auf Wertpapiermärkte, Inflation, Staatsfinanzen und auch Immobilien. Lassen Sie uns die Konsequenzen in Bezug auf Häuser, Wohnungen und Baufinanzierungen betrachten, basierend auf den Zahlenbeispielen des Handelsblatts.

Als Beispiel wurde ein durchschnittlicher Privathaushalt gewählt, der ein Einfamilienhaus kauft, mit folgenden Eckwerten:

| Monatseinkommen | 3.314 € |

| Eigenkapital | 100.000 € |

| Kaufpreis | 500.000 € |

| Darlehen | 400.000 € |

| Zinssatz | 1,5 % (10 Jahre) |

| Tilgung | 2 % |

| Das ergibt eine monatliche Rate | 1.167 € |

Diese Belastung entspricht 35% des Haushaltsnettoeinkommens – das erscheint machbar.

Würden sich die Bauzinsen auf nur 3% verdoppeln (und das ist immer noch eine Niedrigzinsphase), sähen die Zahlen wie folgt aus:

| Darlehen | 400.000 € |

| Zinssatz | 3 % (10 Jahre) |

| Tilgung | 2 % |

| Das ergibt eine monatliche Rate | 1.667 € |

Dies entspricht 50% des Haushaltseinkommens – das könnte noch funktionieren, es wird jedoch bei dieser Größenordnung bereits schwierig, eine Bankfinanzierung zu erhalten.

Würden die Zinsen zum alten Niveau zurückkehren, dann würden sich zehnjährige Bundesanleihen wieder bei 4% rentieren. Für die Baufinanzierung schlagen Banken ca. ein Prozent auf, sodass sich folgendes Szenario bieten würde (bei gleichen Eckwerten wie oben):

| Darlehen | 400.000 € |

| Zinssatz | 5 % (10 Jahre) |

| Tilgung | 2 % |

| Das ergibt eine monatliche Rate | 2.333 € |

Das wären rund 70% des monatlichen Einkommens unseres Beispielhaushaltes – so etwas ist im Normalfall nicht bezahlbar. Selbst wenn die Familie diese Last tragen wollte, würde sie nach aktuellen Richtlinien keine Bankfinanzierung erhalten.

Diese Belastung und Nicht-Finanzierbarkeit würde wohl die Mehrheit der kaufwilligen Haushalte treffen, so dass die angebotenen Objekte keine Käufer finden würden. Kaufinteressenten würden sich nun nach kleineren oder billigeren Objekten umsehen – dies drückt auf die Preise. Wie niedrig müssten nun die Preise sein, damit unser Musterhaushalt sich das Objekt wieder leisten kann?

In unserem ersten Szenario steigen die Zinsen auf 3%; das ist in naher Zukunft nicht unrealistisch, schließlich liegen die US-amerikanischen Staatsanleihen bereits um die 3%:

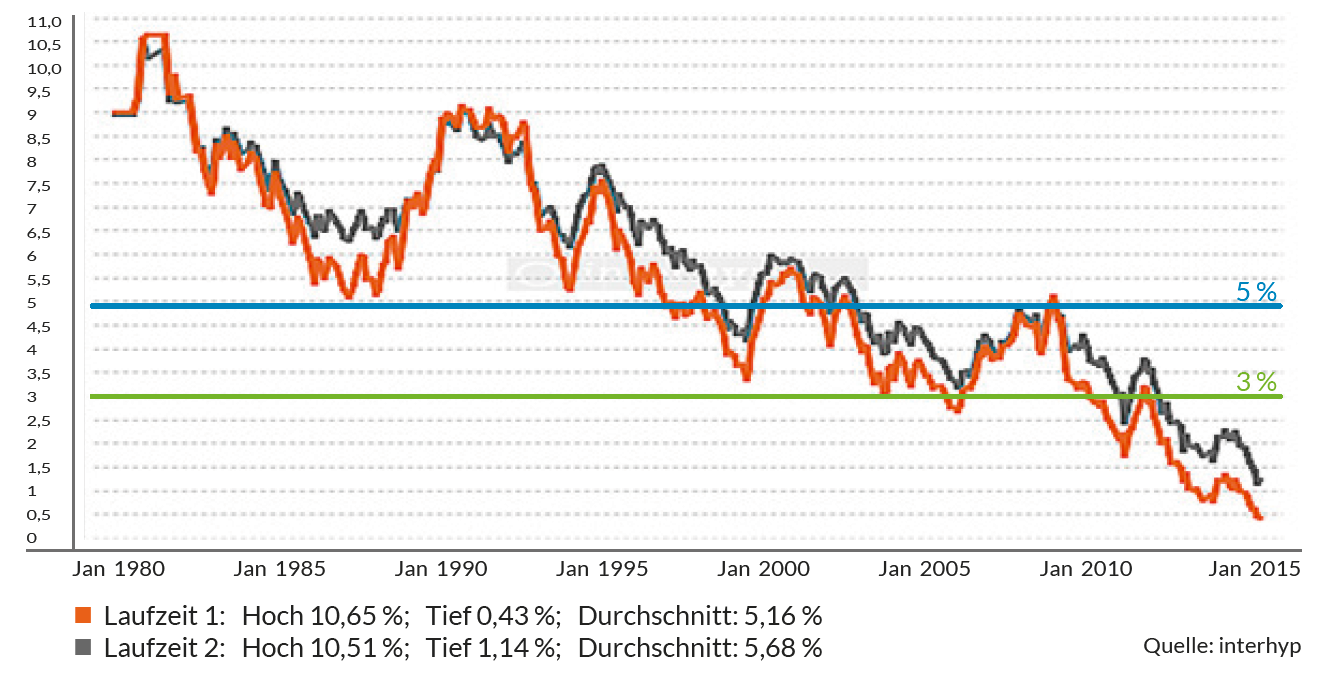

Der Peis von 380.000€ entspricht einem Kaufpreisrückgang von 24%. Im zweiten Szenario mit 5% Bauzinsen (Zinsen zwischen 3 und 5 Prozent waren 10 Jahre lang normal, siehe Grafik am Ende) schaut das dann so aus:

Dies wäre ein Wertverlust von 40%, was die meisten verkaufswilligen Eigentümer wohl nicht mitmachen werden (wenn doch, wäre das eine handfeste Immobilienkrise).

Es sind also folgende Konsequenzen eines Zinsanstiegs möglich:

1. Einbruch der Preise wie oben berechnet.

2. Die Preise bleiben stabil, die Finanzierung verteuert sich also stark. Dann kann folgendes passieren:

- Viele Objekte werden nicht mehr finanzierbar, können also nicht verkauft werden.

- Daher behalten viele Eigentümer ihre Häuser einfach, sehr wenige Objekte werden umgesetzt (dies ist zum Beispiel Mitte der 90er Jahre in Stuttgart passiert).

- Käufer müssen eine höhere Monatsbelastung für ihre Häuser und Wohnungen tragen.

- Leute beginnen, kleinere Objekte zu suchen und zu kaufen.

3. Am wahrscheinlichsten sehe ich eine Mischung der Konsequenzen:

- Leichter bis spürbarer Preisrückgang

- Bereitschaft der Käufer, eine höhere Monatsbelastung zu tragen

- Es wird ein bisschen kleiner gekauft – es muss halt auch mit ein paar Quadratmeter weniger gehen.

Hieraus ergibt sich folgende Entscheidungshilfe für kaufwillige Anleger und Eigennutzer:

- Kaufen Sie durchaus jetzt, billiger wird ihre Monatsbelastung voraussichtlich nicht.

- Finanzieren Sie so langfristig, wie es sinnvoll erscheint (im Normalfall Minimum 10 Jahre Festschreibung, eher 15 oder 20 Jahre; 30 Jahre Festschreibung wird wohl in den meisten Fällen übertrieben und zu teuer sein).

- Tilgen Sie so hoch, wie es die Monatsbelastung zulässt.

Die beiden letzten Punkte stellen sicher, dass Sie von der nächsten Zinserhöhung erstens spät und zweitens nur mit einem geringen Restschuldbetrag getroffen werden – die Tragbarkeit der Monatsraten sollte damit weitgehend gesichert sein.

Wir stehen Ihnen für alle Ihre Fragen gerne zur Verfügung unter:

- Telefon: 0711 22 22 55

- E-Mail: info@konzept-grund.de

Bauzinsen über 35 Jahre: