Beginnen wir mit einigen Fakten zum Immobilienmarkt:

– Die Nachfrage nach Wohnimmobilien durch Eigennutzer und Anleger ist ungebrochen hoch. Eigennutzer suchen und kaufen, da sie weiter steigende Mieten befürchten und die niedrigen Zinsen nutzen wollen.

Anleger kaufen auch bei schwachen Mietrenditen, da Wohnungen und Häuser nahezu die einzige konservative Geldanlage sind, die überhaupt noch eine Rendite bringt. Alle Alternativen haben keine oder negative Verzinsung.

– Hinzu kommen manche Ängste, in einem Wirtschaftscrash Bargeld zu verlieren, und die Reaktion darauf: „Das Geld muss weg vom Konto“.

– Diese Nachfrage trifft auf ein ungeheuer knappes Angebot, da Eigentümer zur Zeit immer noch unwillig sind zu verkaufen – eben wegen mangelnder Anlagealternativen.

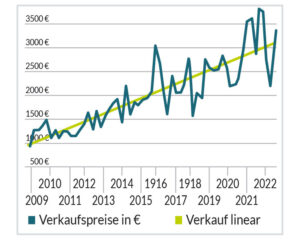

– Diese Angebots-Nachfrage-Situation treibt nach wie vor die Preise nach oben oder hält sie zumindest auf hohem Niveau.

– Durch steigende Baukosten verteuern sich die Neubaupreise aus vier Gründen:

1. Verteuerung der Baumaterialien (Sie alle haben den Notstand bei Bauholz mitbekommen).

2. Steigende Löhne, die aufgrund von Personalknappheit und infolge einer 3-5 prozentigen Inflation kommen werden.

3. Die wieder aufgeflammte Inflation ist in sich selbst ein Treiber für Hauspreise: Wenn alles teurer wird (nicht nur Baumaterialien, sondern auch Diesel für die Laster, Strom für die Baustelle, Sprudel für die Handwerker, usw.), treibt das die Preise weiter.

4. Immer weitergehende Energie- und Umweltauflagen, die das Bauen zusätzlich verteuern.

– Das hat direkte Auswirkungen auf die Preise von gebrauchten Immobilien: Wenn Neubauten sehr teuer werden, wenden sich Interessenten verstärkt gebrauchten Objekten zu. Da hier das oben beschriebene knappe Angebot herrscht – „die Leute verkaufen einfach nicht“ – wird das die Preise weiter treiben.

In dieser Situation geht es heute nicht mehr um den Preis, sondern darum, ob man eine Wohnung bekommt oder nicht. Deshalb prognostizieren seriöse Ökonomen einen weiteren Anstieg der Immobilienpreise, wenn auch wohl nicht mehr so stark wie in manchen vergangenen Jahren.

Dagegen werden folgende Argumente ins Feld geführt: Wir hatten jetzt zwölf Jahre Preissteigerung, einen solch langen Boom hatten wir in den letzten 70 Jahren noch nie. Ist das Ganze nicht überhitzt oder gar eine Blase?

Hierzu gibt es Folgendes zu entgegnen:

Sehen Sie sich das Schaubild über den üblichen Blasenverlauf an:

Zum Vergleich haben wir Ihnen die Quadratmeterpreise unserer Immobilien der letzten dreizehn Jahre zusammengestellt:

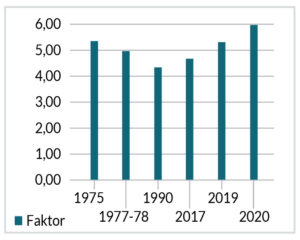

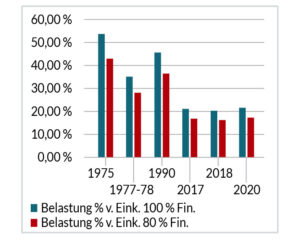

Betrachten wir uns den Erschwinglichkeits-Index: Die Erschwinglichkeit von Häusern und Wohnungen wird im Allgemeinen auf zwei Arten berechnet: Zum einen das Verhältnis von Einkommen zu Preisen, zum zweiten das Verhältnis von Einkommen zur Monatsbelastung.

Im Jahr 2019 hat eine Wohnung in Relation zum Einkommen so viel gekostet wie 1970 – nämlich 5,35 Jahreseinkommen (Bundesdurchschnitt) – erst 2020 ist sie teurer geworden: 5,98 Jahresgehälter.

Auch hier ist die Belastung seit 1970 bis 2019 gesunken und erst im Jahr 2020 minimal angestiegen – liegt aber immer noch unter 1975. Wodurch kommt das zustande?

Durch die unglaublich niedrigen Bauzinsen, die in der Monatsbelastung die gestiegenen Preise mehr als wettmachen. Häuser und Wohnungen sind also sowohl für Eigennutzer als auch für Anleger alles andere als unerschwinglich – verglichen mit den siebziger Jahren sind sie immer noch sehr bezahlbar.

Solange die Zinsen nicht wieder auf das Niveau der siebziger Jahre steigen (6-9 %), können Käufer die Objekte, die auf den Markt kommen, also bezahlen. Somit gibt es aus dieser Ecke keinen Grund, Preisdruck oder sinkende Preise zu erwarten.

Fazit

„Der Kopf ist rund, damit das Denken die Richtung ändern kann.“ Der Verfasser dieses Artikels war seit drei Jahren der Meinung, dass der Immobilienboom so langsam zu Ende gehen müsse. Die Entwicklung der letzten drei Jahre und die oben aufgeführten ökonomischen Fakten haben diese Überzeugung geändert:

Wir werden wohl noch einige Zeit mit stabil hohen und steigenden Preisen haben. Das wäre dann ein über 15-jähriger Boom – aber vergessen Sie nicht: die Immobilien-Flaute davor war auch noch nie dagewesene 16 Jahre lang.

Es macht also aus heutiger Sicht keinen Sinn, mit einem beabsichtigten Immobilienkauf (insbesondere zu Anlagezwecken) „auf bessere Zeiten“ zu warten. Wenn sie sich mit dem Gedanken tragen, ein Haus oder eine Wohnung zu kaufen, tun sie‘s bald.